Come rendere il settore più bancario più stabile? La risposta europea finora è stata una sola: creiamo l’Autorità Bancaria Europea.

Chi legge questo blog sa da tempo quanto per noi sia decisamente più rilevante e pressante la creazione di una Autorità Anti Corruzione Europea (l’Olaf attuale verifica soltanto spese ed investimenti delle istituzioni europee, non delle istituzioni in Europa).

Ma al di là di questo, si è sempre pensato poco a cosa dovremmo fare per rendere più stabile il settore finanziario in maniera duratura, evitando soluzioni, come quella dell’Autorità Bancaria, che soffre dell’evidente rischio che questa venga catturata appunto dai grandi agglomerati bancari che invece dovrebbe vigilare e che finisca per lasciare tutto com’era o forse peggio ancora.

*

Al riguardo, come spesso accade, lo studio della storia dell’altra Unione monetaria che meglio conosciamo, gli Stati Uniti di America, ci insegna sempre cose utili.

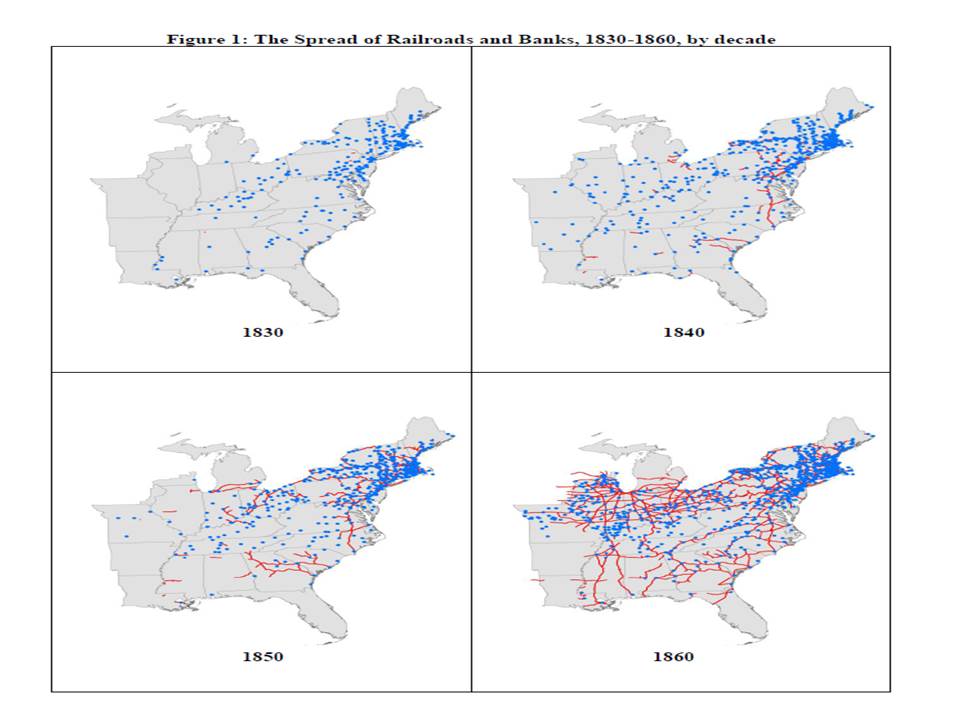

Ho finito di leggere un bel lavoro di tre economisti americani, tra cui il bravo Peter Rousseau della Vanderbilt University, che studiano il mutamento della rischiosità (e della solidità) degli istituti bancari Usa al crescere della diffusione delle ferrovie dello Stato nella metà dell’800.

I risultati sono strabilianti: più lontana si situava una banca dai binari ferroviari, più alta era la sua possibilità di fallimento: 7,2% quella delle banche autorizzate entro 10 miglia dalla ferrovia contro il 34,5% di quelle più lontane. Già nel 1850 l’80% delle banche si era ormai localizzata attorno alla ferrovia, generando un mutamento strutturale nella stabilità bancaria Usa.

Da dove veniva questo effetto stabilizzante delle ferrovie?

Secondo i tre autori le ferrovie portarono in prossimità di esse sviluppo ed abitanti e quindi profittabilità per gli istituti finanziari. Ma non solo: facilitando lo sviluppo di un crescente manifatturiero permisero alle banche di diversificare il loro rischio da investimenti meramente agricoli. L’abbattimento dei costi per recuperare eventuali passività finanziarie di banche ritenute più rischiose spinse poi queste a comportarsi più prudentemente.

“Railroads were special”, concludono gli autori.

*

E così eccoci ai giorni nostri. Cosa apprendere dalla lezione Usa per l’area euro di oggi?

Che il come rendere “sane” le nostre banche può avere poco a che fare con sovrastrutture centralistiche che dovrebbero sorvegliarle senza averne sempre l’incentivo a farlo. L’esempio statunitense ci ricorda come investimenti infrastrutturali, materiali o immateriali, che generano sviluppo e dinamismo attorno rendono le banche più sicure perché il sistema economico è più vibrante ed innovativo e dunque meno rischioso.

Ecco, mentre Padoan e Renzi fanno sparire gli investimenti pubblici italiani nel DEF, mentre l’Europa parla da due anni di Autorità bancarie forse inutili o dannose senza darsi da fare per creare un Patto di Stabilità e Crescita che escluda gli investimenti pubblici dai limiti ottusi delle regole contabili europee, noi dovremmo riflettere sul serio a rovesciare il paradigma di questi anni.

Abbiamo infatti acconsentito che il virus della finanza malsana uccidesse l’economia reale. Trasformiamo il virus in vaccino: ma per farlo abbiamo bisogno di quegli investimenti pubblici che espongano il batterio all’aria aperta e che, come per il colera di Pasteur, lo depurino e lo rendano utile alla salvezza del malato.

Perché “public investment is special“, Mr. Renzi, altro che Job Act.

28/04/2014 @ 08:27

sSe non sbaglio la crisi del 2008 è arrivata dopo un periodo di forte attività economica. Le banche hanno investito per guadagnare sempre di più oltre probabilmente al limite fisiologico di una economia normale ovvero una economia non drogata da una finanza creativa che moltiplica creando finta ricchezza. Se così è stato allora avere più investimenti non produce necessariamente una maggiore solidità delle banche. Resta comunque il fatto che oggi maggiore spesa pubblica con gli accordi europei che ci siamo messi sul collo non è possibile

01/05/2014 @ 07:01

Non chiedo maggiore, ma migliore. Levare i trasferimenti regressivi della corruzione e dell’incompetenza negli appalti e trasformarli in PIL per il Paese.

28/04/2014 @ 14:12

Solo affrontando le questioni irrisolte da troppo tempo tornerà il sole. In questo senso sì, la crisi è una opportunità.

Mi permetto un paio di suggerimenti.

A proposito di banche:

http://www.radicali.it/banche

A proposito di corruzione:

http://www.youtube.com/watch?v=nb_fg9tJtzo

29/04/2014 @ 19:41

Mi scusi professore, a proposito di vaccini, posso chiederle cosa ne pensa di questo articolo…?

Grazie

http://cobraf.com/forum/coolpost.php?topic_id=6057&reply_id=123551609&topicGroupID=1

13/05/2014 @ 12:18

http://www.ilsole24ore.com/art/economia/2014-04-23/il-futuro-stato-catturato-141706.shtml?uuid=AB5GDBDB